央行数字货币与冷钱包的全面探讨:加速数字经

随着数字技术的持续发展,央行数字货币(Central Bank Digital Currency, CBDC)成为全球金融体系的重要组成部分。央行数字货币不仅是未来货币发展的趋势,还将对金融市场、货币政策和经济结构产生深远的影响。同时,冷钱包作为安全存储数字资产的工具,正在数字货币发展过程中扮演着愈发重要的角色。本文将全面探讨央行数字货币与冷钱包之间的关系,以便让更多读者了解这两者的结合如何为数字经济的安全与发展保驾护航。

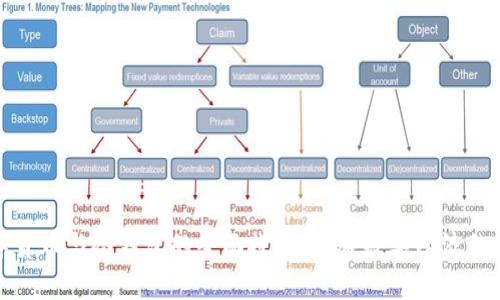

### 央行数字货币的概念与发展现状央行数字货币的概念是相较于传统货币而言的一个新生事物,它是由国家中央银行发行并且具有法偿性的数字化形式的货币。随着比特币等虚拟货币的兴起,各国央行开始意识到数字货币对传统金融体系的冲击,纷纷展开研究和试点。根据国际货币基金组织(IMF)的统计,已有超过80个国家的央行正在研究或试点其数字货币项目,表明央行数字货币的发展势不可挡。

不同国家的央行在数字货币的开发方向和进度上存在差异。例如,中国于2020年底推出了数字人民币(DC/EP)的试点项目,并已在多个城市进行推广。欧美等国家在这一领域的探索相对缓慢,但近年来也开始加紧研究,尤其是随着数字资产的普及,中央银行意识到有必要保持货币主权和金融稳定。

### 冷钱包的基本原理与功能冷钱包是用于存储数字货币的设备或软件,其主要特点是完全离线,不直接连接到互联网,相较于热钱包(在线钱包)更具安全性。冷钱包不仅可以显著降低被黑客攻击的风险,还能够有效防止用户因网上交易而受到的各类诈骗。

冷钱包的种类大致分为硬件钱包和纸钱包。硬件钱包是专门为存储数字资产设计的设备,常见品牌如Ledger和Trezor等,用户可以将私钥离线存储于设备中。而纸钱包则是将私钥生成后打印在纸张上的一种存储方式,极为简便,但纸质易损坏,需妥善保存。

尽管冷钱包提供的安全性是无可厚非的,但它也存在使用不便、流动性低等缺点。因此,如何平衡安全与便捷是用户在选择冷钱包时需要考虑的因素。

### 央行数字货币与冷钱包的结合随着央行数字货币的逐步推出,冷钱包也将发挥出其独特的价值。在央行数字货币的流程中,存储和管理数字资产的安全性极为重要。冷钱包的运用能够为用户提供一种安全可靠的存储方式,以保护其数字货币的资产安全,并有效应对潜在的网络攻击。

在实际应用中,央行数字货币的存储方式可以与冷钱包结合。例如,某些国家的央行正在与冷钱包厂商合作,为用户提供硬件钱包或其他离线储存解决方案。这种结合不仅能够增强用户对于数字货币的信任,也促使用户更愿意在日常生活中使用央行数字货币,从而推动其普及。

### 安全性分析随着数字货币的繁荣,安全问题备受关注。黑客攻击、诈骗和丢失私钥等问题频频出现,影响了用户对于数字资产的信心。冷钱包因其离线存储的特性,成为了避免这些风险的有效手段。通过冷钱包,用户的私钥得以与互联网隔绝,即使遭遇黑客攻击,黑客也无法直接获取用户的数字资产。此外,冷钱包的具体使用过程中,用户可以选择将私钥分散储存,以提升资产的安全性。

当然,冷钱包的安全特点也并非绝对,用户的操作习惯在其中扮演着重要角色。因此,公共教育和相关培训也是提升整个数字货币安全性的关键。不仅要保证冷钱包本身的安全设计,也需要用户了解如何妥善使用和管理其资产。

### 未来发展趋势在数字经济时代,央行数字货币的推广与冷钱包的利用将共同驱动金融行业的数字化转型。未来,越来越多的国家将推出各自的央行数字货币,同时冷钱包的技术也将不断迭代。例如,一些冷钱包厂商正在考虑新的多重签名方案和更为高效的加密算法,以提升冷钱包的安全性与使用体验。此外,行业内的技术整合有望推动央行数字货币的规模化应用,尤其是在支付清算、跨境支付等领域,将促进数字经济的蓬勃发展。

### 结论总而言之,央行数字货币和冷钱包的结合不仅是技术发展的必然结果,也是数字经济进步的重要推动力。通过冷钱包,央行数字货币的应用得到了更加安全的保障,为用户提供了一种更为信任的支付手段。未来,我们有理由相信,随着技术的进步和政策的支持,央行数字货币将进一步与冷钱包等安全工具深度融合,共同为数字经济的健康发展贡献力量。

## 相关问题及解答 ###1. 央行数字货币的发布对传统金融体系会有什么影响?

央行数字货币的发布将对传统金融体系造成深远影响,可能引发以下几点变化:

(1)货币政策的有效性:央行可以通过数字货币直接实施货币政策,调控市场流动性,提升货币政策的精准性与时效性。

(2)银行角色转变:传统银行可能面临客户流失的风险,尤其是当客户可以直接与央行进行交易时。

(3)金融科技发展:央行数字货币的推出将推动金融科技的快速发展,促进支付、清算等环节的数字化与智能化。

另外,央行数字货币的引入也需要传统金融机构调整自身定位,适应新的市场环境。

###2. 对商家而言,采用央行数字货币有哪些优势和挑战?

商家采用央行数字货币的优势包括:

(1)降低交易成本:数字货币能够减少中介环节,降低支付手续费。

(2)交易快捷:央行数字货币交易速度快,支付确认时间阈值大幅缩短,提升用户体验。

然而,商家也可能面临一些挑战:

(1)技术投资:商家需要投入资源进行数字货币的接受能力提升。

(2)用户教育:商家需要为顾客提供使用数字货币的教育和支持,以保证他们的支付体验流畅。

###3. 冷钱包与热钱包的主要区别是什么?

冷钱包与热钱包在多个方面存在显著的区别:

(1)连接性:冷钱包不连接互联网,而热钱包则始终保持在线。

(2)安全性:冷钱包的离线特性使其更为安全,而热钱包因连网而面临更高的安全风险。

(3)使用方便性:热钱包因可随时使用而相对便利,而冷钱包在频繁交易中可能显得不够灵活。

###4. 央行数字货币在跨境支付中的应用前景如何?

央行数字货币在跨境支付中具有很大的应用前景,主要体现在以下几个方面:

(1)降低成本:央行数字货币可以减少中介机构,提高跨境支付的效率,从而降低交易成本。

(2)提升透明度:数字货币的区块链技术可以追溯交易来源,提高资金流动的透明度,减少洗钱和恐怖融资等风险。

(3)快速结算:央行数字货币的即时结算特性,可以显著提高资金流动的速度,从而加快国际贸易及投资的流程。

###5. 用户如何选择适合自己的冷钱包?

用户在选择冷钱包时,可以综合考虑以下因素:

(1)安全性:选择知名品牌的硬件钱包且能够提供高安全性的冷钱包产品。

(2)使用便捷性:评估冷钱包的操作难易程度,选择用户友好的产品。

(3)支持的资产:确保所选冷钱包支持用户所需存储的数字资产,以免将来产生不必要的麻烦。

###6. 如何管理冷钱包的私钥?

冷钱包的私钥管理至关重要,用户可以采取以下措施:

(1)备份私钥:在生成私钥后,务必做好备份,最好是纸质备份。

(2)分散存储:将私钥分散存储在多个位置,增加安全性。

(3)保持冷静:避免在网络环境下输入私钥,防止被恶意软件记录。

###7. 冷钱包如何影响央行数字货币的普及率?

冷钱包的应用将为央行数字货币的普及提供重要支撑,具体包括:

(1)增强用户信任:冷钱包的安全性使得用户更容易信任央行数字货币,提升使用动力。

(2)促进使用习惯:通过冷钱包的使用,用户能慢慢养成使用央行数字货币的习惯,进而推动更多人采用。

(3)推动商家适应:商家接纳冷钱包也将适应央行数字货币的使用,从而创建更为开放的市场。